Inhaltsverzeichnis

Mehrwertsteuerumstellung IFW Datev Schnittstelle mit Update

Vorläufige Fassung, Stand 10.12.2020

Diese Beschreibung gilt für alle IFW Installationen mit Datev SchnittstelleIFW Programmerweiterung Datev Schnittstelle, ohne IFW Fibu, aber mit installiertem IFW Update (ab V2.1-13/791, Juni 2020) zur Mehrwertsteuerumstellung. Wenn Sie bereits im Juni das Update installiert hatten benötigen Sie kein weiteres Update.

Das IFW Update können Sie per Email an wruehle@lpc.de anfragen.

Lesen Sie den folgenden Abschnitt für die Einstellungen der Datev Parameter und Konten:

Vorteile

- der Anwender kann bei der Belegerzeugung angeben ob der aktuelle oder vorherige Mehrwertsteuersatz verwendet werden soll.

- Nach der erneuten Umstellung zum Jahreswechsel können Belege die aus der ersten Jahreshälfte 2020 stammen unter Beibehaltung des korrekten Mehrwertsteuersatzes geändert werden.

- Arbeiten an Belege deren Datum weiter zurückliegt als das Zeitraum der letzten Mehrwertsteuerumstellung erhalten die korrekte Mehrwertsteuer

- Erweiterung der internen Mehrwertsteuertabellen. Damit können auch kurz aufeinanderfolgende Mehrwertsteuerwechsel verwaltet werden.

Installation des Update

Fragen Sie das Update an. Es sollte möglichst zeitnah installiert werden. Senden Sie dazu eine Email an wruehle@lpc.de

Umstellung der Mehrwertsteuer vor Ende Dezember 2020

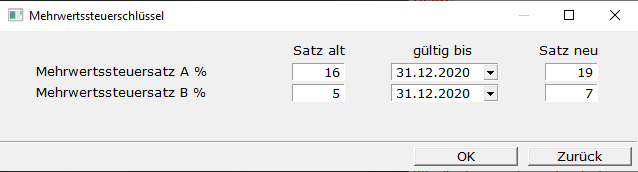

Führen Sie im IFW die Menüpunkte Vertrieb| Verkaufsparameter| Mehrwertsteuerschlüssel aus. Es öffnet sich folgende Maske:

Füllen Sie die Maske wie in dem Beispiel aus und speicherndauerhaftes Festschreiben ihrer Eingaben in der Datenbank Sie sie ab. Öffnen Sie die Maske nochmals (Menüpunkte Vertrieb| Verkaufsparameter| Mehrwertsteuerschlüssel) und prüfen Sie ob Ihre Einstellung gespeichert wurde.

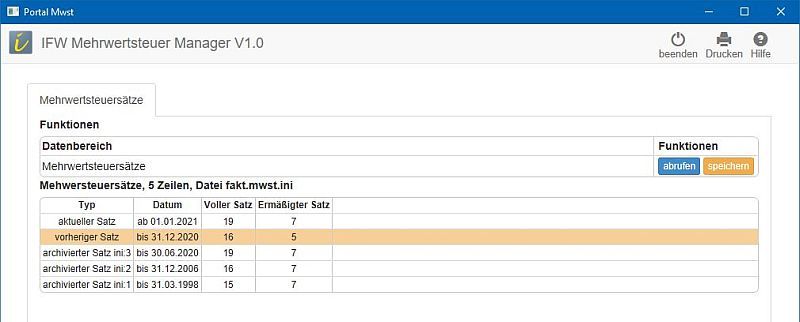

Führen Sie nun den Menüpunkte Vertrieb| Verkaufsparameter| Mehrwertsteuermanager historische Steuersätze aus. Es öffnet sich folgende Maske:

Klicken Sie zuerst auf "abrufen". Dann wird die Liste der historischen Mehrwertsteuersätze angezeigt. Darunter sollten auch die Einstellungen für den 01.01.2021 sein. Klicken Sie dann auf "speichern".

Klicken Sie zuerst auf "abrufen". Dann wird die Liste der historischen Mehrwertsteuersätze angezeigt. Darunter sollten auch die Einstellungen für den 01.01.2021 sein. Klicken Sie dann auf "speichern".

Der Button "Speichern" ist nur aktiv wenn eine Änderung an den Mehrwertsteuerschlüsseln vorgenommen wurde. Andernfalls ist er deaktiviert. Achten Sie darauf, dass die Liste der historischen Steuersätze die Werte für 01.01.2021 enthält. Andernfalls wiederholen Sie den Vorgang.

Die Umstellung der Mehrwertsteuer im IFW ist damit abgeschlossen. Damit werden alle Belege ab dem angegebenen Zeitpunkt mit der neuen Mehrwertsteuer berechnet.

Ende Dezember 2020

Erstellen Sie den Buchungstapel für Dezember 2020. Führen Sie den ExportDatenausgabe in eine Datei aus und übergeben Sie die Daten an den Steuerberater. Klären mit dem Steuerberater ob Konteneinstellungen für die Mehrwertsteuerumstellung notwendig sind.

Januar 2021

Sobald die notwendigen Informationen von Datev zur Schnittstelle vorliegen werden sie nach und nach bereitgestellt:

- Standardkonten im Laufe des Juli.

- Steuerschlüssel im Laufe des Juli.

- Anpassung der Export Schnittstelle sobald Konten und Steuerschlüssel bekannt sind.

Erstellen Sie erst dann wieder einen Buchungsstapel, wenn das IFW Update installiert ist und notwendige Konteneinstellungen vorgenommen sind.

Erst wenn Sie Freigabe durch den Steuerbrater haben und das Update richtig konfiguriert ist dürfen Sie wieder einen Buchungstapel erstellen.

Welche Einstellungen notwendig sind hängt von den Vorgaben von Datev ab, die z.Zt. noch nicht bekannt sind.

wenn Sie Bruttopreise verwenden:

Sollte Ihre Artikelliste Bruttopreise anzeigen (versionsabhängig) verändern sich diese automatisch mit der Umstellung zum angegebenen Datum. Prüfen Sie am Stichtag die Bruttopreise und passen Sie sie ggf. an. Prüfen Sie inwiefern automatisierte Preisexporte von der Umstellung betroffen sind.

Umstellung der Mehrwertsteuer Ende Dezember

Führen Sie im IFW die Menüpunkte Vertrieb| Verkaufsparameter| Mehrwertsteuerschlüssel aus und stellen Sie die Parameter auf die dann gültigen Werte ein.

Erzeugung des Datev Buchungsstapel im neuen Jahr:

Je nach Vorgaben von Datev: Die Konvertierung wird wieder abgeschaltet, wenn sich der Mehrwertsteuersatz gegenüber Juni 2020 nicht ändert.

wenn Sie Bruttopreise verwenden:

Sollte Ihre Artikelliste Bruttopreise anzeigen (versionsabhängig) verändern sich diese automatisch mit der Umstellung zum angegebenen Datum. Prüfen Sie am Stichtag die Bruttopreise und passen Sie sie ggf. an. Prüfen Sie inwiefern automatisierte Preisexporte von der Umstellung betroffen sind.

Belegerstellung in verschiedene Mehrwertsteuerzeiträumen (mit Update)

Die folgende Beschreibung gilt nur für IFW Installationen mit installiertem IFW Update zur Mehrwertsteuerumstellung.

Im folgenden sind Verfahren beschrieben wie sie Belege in verschiedenen Mehrwertsteuerzeiträumen handhaben können. Sprechen Sie mit Ihrem Steuerberater inwiefern diese beschriebenen Vorgehensweisen für Ihre Firma geeignet sind.

Das Mischen von Belegpositionen mit verschiedenen Mehrwertsteuersätzen ist nicht möglich. D.h. alle Positionen innerhalb eines Belegs müssen denselben Mehrwertsteuersatz haben.

Beleg auf einen zurückliegenden Mehrwertsteuersatz setzen:

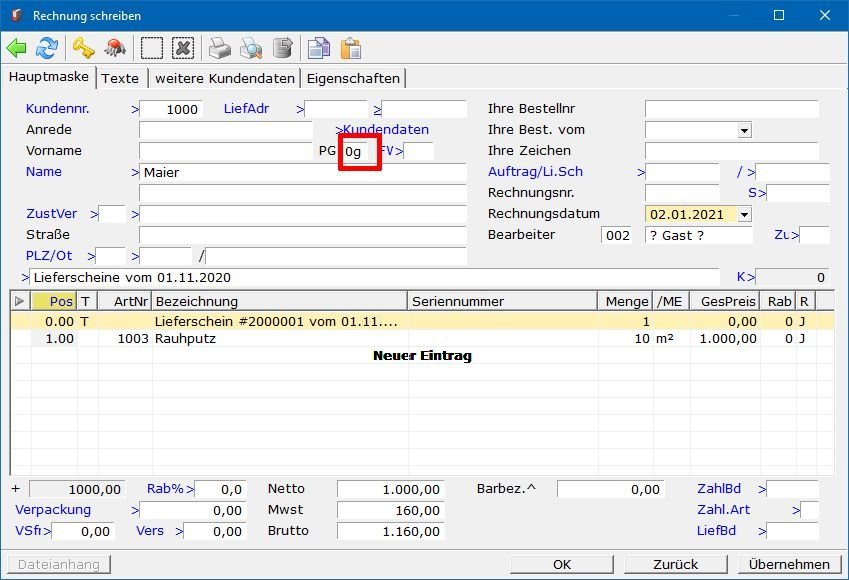

Für die Mehrwertsteuerpflicht ist das Lieferdatum entscheidend. Mit den folgenden KennzeichenÜbersicht über die Datensatz Kennzeichen. schalten die Belege auf den vorhergehenden Mehrwertsteuer um.

Je nach Systemkonfiguration wird der Mehrwertsteuersatz automatisch gesetzt und kann manuell überschrieben werden. Es werden die Kennzeichen im Feld PG der Belegmaske geändert.

Folgende Kennzeichen finden Verwendung:

- g: Alter Steuersatz Inland Nettobeleg ( →g)

- h: Alter Steuersatz Inland Bruttobeleg (b→h)

- m: Alter Steuersatz EG Nettobeleg (e→m)

- n: Alter Steuersatz EG Bruttobeleg (f→n oder eb→n)

Die folgenden Beschreibungen beziehen sich auf Rechnungen Inland netto. Das bedeutet, dass an den Stellen an denen Kenzeichen "g" beispielhaft aufgeführt wird, sie das in Ihrem Fall richtige Brutto bzw. EG Kennzeichen einsetzen müssen.

Die führende "0" bei "0g" bedeutet Preisgruppe "0". Je nach Preisgruppe des Kunden können also auch Kombinationen 0g, 1g, 2g usw. erscheinen.

bei Lieferungen vor dem Stichtag

Beim Schreiben von Rechnungen vom Lieferschein prüft das IFW das Lieferscheindatum. Ist der Lieferschein aus dem letzten Mehrwertsteuerzeitraum setzt das IFW in der Rechnung automatisch das Kennzeichen "g" (im Feld "Auslandskennung"). Dadurch wird der vorhergehende Mehrwertsteuersatz verwendet. Bei Bruttorechnungen wird das Kennzeichen "h" gesetzt. D.h. ein vorhandenes Kennzeichen "b" wird durch "h" ersetzt. Entsprechendes gilt für EG Rechnungen. Das Kennzeichen "e" wird zu "m". Bei EG Rechnungen Brutto wird "eb" zu "n" oder "f" zu "n".

Rechnungen mit gesetztem Kennzeichen "g, h, m" oder "n" dürfen nicht rückdatiert werden. Also entweder Rückdatieren oder Kennzeichen "g, h, m" bzw. "n" für vorherigen Mehrwertsteuersatz verwenden.

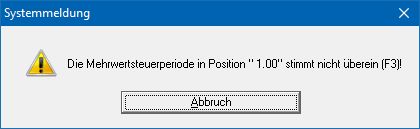

Meldungen:

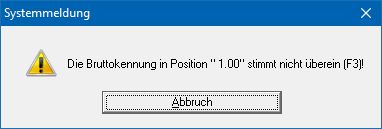

Diese Meldung erhalten Sie wenn das Kennzeichen im Feld PG nicht zu der in der Position vermerkten Mehrwertsteuer passt. Prüfen Sie Ihre Einstellungen. Drücken Sie auf der ersten Position die Taste F3, damit das IFW die Einstellungen korrigieren kann.

Diese Meldung erhalten Sie wenn das Kennzeichen im Feld PG nicht zu der in der Position vermerkten Mehrwertsteuer passt. Prüfen Sie Ihre Einstellungen. Drücken Sie auf der ersten Position die Taste F3, damit das IFW die Einstellungen korrigieren kann.

Diese Meldung erhalten Sie wenn das Kennzeichen im Feld PG nicht zu der in der Position vermerkten Mehrwertsteuer passt. Prüfen Sie Ihre Einstellungen. Drücken Sie auf der ersten Position die Taste F3, damit das IFW die Einstellungen korrigieren kann.

Diese Meldung erhalten Sie wenn das Kennzeichen im Feld PG nicht zu der in der Position vermerkten Mehrwertsteuer passt. Prüfen Sie Ihre Einstellungen. Drücken Sie auf der ersten Position die Taste F3, damit das IFW die Einstellungen korrigieren kann.

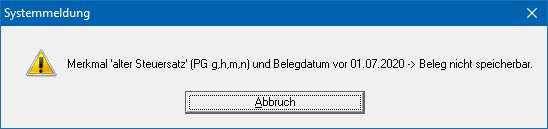

Das Belegdatum und das Kennzeichen "g" verweisen auf den vorherigen Mehrwertsteuersatz. Der Beleg ist so nicht speicherbar. Ändern Sie das Datum auf das aktuelle Datum oder wenn Sie ihn rückdatieren möchten, entfernen Sie das Kennzeichen "g".

Das Belegdatum und das Kennzeichen "g" verweisen auf den vorherigen Mehrwertsteuersatz. Der Beleg ist so nicht speicherbar. Ändern Sie das Datum auf das aktuelle Datum oder wenn Sie ihn rückdatieren möchten, entfernen Sie das Kennzeichen "g".

mehrere Lieferscheine auf einer Rechnung zusammenführen:

Achten Sie darauf, dass alle Lieferscheine aus demselben Mehrwertsteuerzeitraum sind. Andernfalls entstehen Rechnungspositionen mit verschiedenen Mehrwertsteuersätzen. Solche Rechnungen dürfen nicht erzeugt werden. Erstellen Sie in diesem Fall jeweils eine Rechnung für die verschiedenen Zeiträume.

Das Mischen von Belegpositionen mit verschiedenen Mehrwertsteuersätzen ist nicht möglich. D.h. alle Positionen innerhalb eines Belegs müssen denselben Mehrwertsteursatz haben.

Teillieferung, Abschlagsrechnung, Schlußrechnung:

Belege mit altem und neuem Steuersatz gleichzeitig, also z.B. Schlußrechnungen deren Teilrechnungen in unterschiedlichen Mehrwertsteuerzeiträumen liegen sind nicht möglich. Solche Vorgänge sind in einzelnen Schritten abzubilden. Sprechen Sie mit Ihrem Steuerberater wie sie solche Vorfälle handhaben sollen. Rechnungen die sich auf Lieferscheine mit 19% MWst beziehen sind nach der Umstellung mit dem Kennzeichen "g" (Nettorechnung) bzw. "h" (Bruttorechnung) zu versehen.

Rechnung vor der Lieferung stellen

Diese Konstellation über den Stichtag hinweg ist nicht möglich. Verschieben Sie die Abrechnung in den Mehrwertsteuerzeitraum, in dem auch der Lieferschein liegt. Der Lieferzeitpunkt bestimmt den Mehrwertsteuersatz.

Gutschriften

Gutschriften auf Rechnungen vor dem Stichtag müssen mit dem Kennzeichen "g" (Nettorechnung) bzw. "h" (Bruttorechnung) versehen werden. Damit schaltet das IFW auf die Mehrwertsteuer aus dem vorhergehenden Zeitraum. Je nach Konfiguration wird das Kennzeichen automatisch gesetzt.

Dauerleistungen

Bei Leistungen die sich über einen längeren Zeitraum erstrecken (langlaufenden Dienstleistungsverträgen) ist der zum Ende des Abrechnungszeitraum gültige Mehrwertsteuersatz einzusetzen. Erfolgt die Abrechnung monatlich nach Teilleistung kann der jeweils zum Zeitpunkt der Teilleistung gültige Steuersatz angesetzt werden. Klären Sie die für Sie zulässige Vorgehensweise mit Ihrem Steuerberater.

Jahreswechsel

Falls Sie 01/2021 Lieferscheine aus dem 12/2020 abrechnen wird ebenfalls das Kennzeichen "g" gesetzt, da der Lieferschein aus dem vorherigen Zeitraum stammt. Möchten Sie nun durch Rückdatieren den Umsatz nach 2020 verschieben müssen Sie das Kennzeichen "g" entfernen.